Die Korrelation bei Aktien nutzen

Wie wir wissen, besteht der globale Kapitalmarkt aus vielen Finanzmärkten, die immer - mehr oder weniger stark - voneinander abhängig sind. Es ist nicht überraschend, dass in der modernen Finanzwelt eine Preisänderung bei einigen sehr wichtigen Vermögenswerten den Preis anderer beeinflusst. Natürlich kann sich dieser Einfluss im Laufe der Zeit ändern, aber es ist unbestreitbar, dass sie existiert. Dies bedeutet, dass Korrelationen - wie das Phänomen offiziell genannt wird - beim Handel genutzt werden können.

Aus diesem Grund haben Korrelationsstrategien als Handelsmethoden auf Märkten mit hoher Liquidität und niedrigen Handelskosten eine große Popularität erlangt. Ihr unbestrittener Vorteil besteht darin, dass sie keine fundamentalen oder technischen Analysen wie z.B. Indikatoren erfordern. Einige Anleger behaupten, dass das Erkennen von Korrelationen ihnen einen offensichtlichen Vorteil beim Handel verschafft, insbesondere wenn es um den langfristigen Handel geht.

Aktien & ETFs günstig traden bei Scalable Capital*

Wie können also Korrelationsstrategien beim Handel genutzt werden? Es gibt zwei grundlegende Methoden, die sie berücksichtigen

. Bevor wir sie jedoch vorstellen, werden wir erklären, was genau Korrelationen sind und wie sie berechnet werden sollten.

Was sind Korrelationen bei Aktien oder Währungen?

Korrelationen sind starke Beziehungen zwischen zwei Variablen. Auf dem Devisenmarkt zum Beispiel können Währungspaare korrelieren. Anhand von Korrelationen kann ein Händler feststellen, ob es Korrelationen zwischen zwei Währungen gibt und wenn ja, welcher Art diese sind.

Die betreffenden Finanzinstrumente können sich zu einem bestimmten Zeitpunkt in dieselbe oder in die entgegengesetzte Richtung bewegen. Sind ihre Bewegungen innerhalb eines bestimmten Zeitraums hingegen völlig unabhängig voneinander, besteht keine Korrelation.

Wie berechnet man die Korrelation auf den Finanzmärkten?

Pearson-Korrelationskoeffizient

Der Grad und die Richtung der Korrelation werden durch den Pearson-Korrelationskoeffizienten ausgedrückt. Sie schwankt zwischen -1 und 1, wobei Werte von -1 und 1 eine starke negative bzw. positive Korrelation anzeigen. Eine perfekte positive Korrelation zwischen zwei Instrumenten ist +1, während eine perfekte negative Korrelation -1 ist. Wie man sich denken kann, ist ein solch hoher Korrelationsgrad fast unmöglich zu erreichen. Ein Korrelationskoeffizient von 0 hingegen beschreibt eine Situation, in der keine Korrelation erkennbar ist.

Die Korrelation ist positiv, wenn sich die untersuchten Finanzinstrumente in dieselbe Richtung bewegen. Wenn der Korrelationswert nahe bei eins liegt, werden sich ihre Preise sehr ähnlich entwickeln. Bei einer negativen Korrelation hingegen bewegen sich die betreffenden Vermögenswerte in die absolut entgegengesetzte Richtung, aber ihre Graphen haben eine ähnliche Form.

Wann korrelieren Aktien und Währungen?

Es ist jedoch zu bedenken, dass der Pearson-Korrelationskoeffizient sehr empfindlich auf extreme Beobachtungen reagiert, da nicht nur die Durchschnittswerte eines Instruments, sondern auch sein aktueller Wert von Bedeutung sind. Dies bedeutet, dass sich der Wert dieses Koeffizienten je nach dem gewählten Untersuchungszeitraum ändern und in einigen Fällen sogar in die entgegengesetzte Richtung gehen kann.

Negative Korrelation zwischen zwei Finanzinstrumenten: Es wird allgemein angenommen, dass eine wirklich starke positive Korrelation vorliegt, wenn das Ergebnis zwischen 0,9 und 1 liegt. Im Gegensatz dazu liegt eine sehr starke negative Korrelation vor, wenn das Ergebnis zwischen -0,9 und -1 liegt. Solche extremen Ergebnisse treten jedoch nicht häufig auf.

Berechnung der Korrelationen: Wie berechnet man Korrelationen? Am bequemsten ist es, Rechner zu verwenden, die im Internet zu finden sind. Um die Korrelation mit einem solchen Tool zu berechnen, genügt es, die interessierenden Finanzinstrumente, die Zeitspanne und auch die Anzahl der Perioden auszuwählen. Die meisten Rechner zeigen neben dem numerischen Ergebnis auch Diagramme an, auf denen Sie die Kursentwicklung der beiden Wertpapiere sehen und vergleichen können.

Aktien & ETFs günstig traden bei Scalable Capital*

Wie lassen sich Korrelationen beim Handel mit Aktien und Währungen nutzen?

Risikominderung bei langfristigen Handel

Die erste Möglichkeit, Korrelationen im Handel zu nutzen, besteht darin, das Risikomanagement zu optimieren. Das bedeutet, dass wir, wenn wir ziemlich riskante Geschäfte eingehen - vor allem beim langfristigen Handel - diese absichern wollen, um den Verlust zu begrenzen. Nicht mit einer Stop-Loss-Order - so dass unsere Position nicht geschlossen wird und unmittelbar nach diesem Ereignis beginnt, unserem Szenario zu folgen. So können wir Positionen auf zwei hoch korrelierende Finanzwerte eröffnen.

In diesem Fall, wenn wir eine Long-Position auf ein Finanzinstrument (Aktien oder Währung) haben und diese nicht schließen wollen, obwohl wir wissen, dass sie sich zum Beispiel in der Nähe eines wichtigen Widerstandsniveaus befindet. So können wir zur Risikobegrenzung einen Auftrag auf eine andere Währung eröffnen, die mit der oben genannten stark korreliert. Im Falle einer positiven Korrelation sollte eine Short-Position und im Falle einer negativen Korrelation ein Kaufauftrag eröffnet werden. Auf diese Weise sollen weitere potenzielle Gewinne und Verluste reduziert werden - bis eine der beiden Positionen geschlossen wird.

Handel auf der Grundlage von Divergenzen

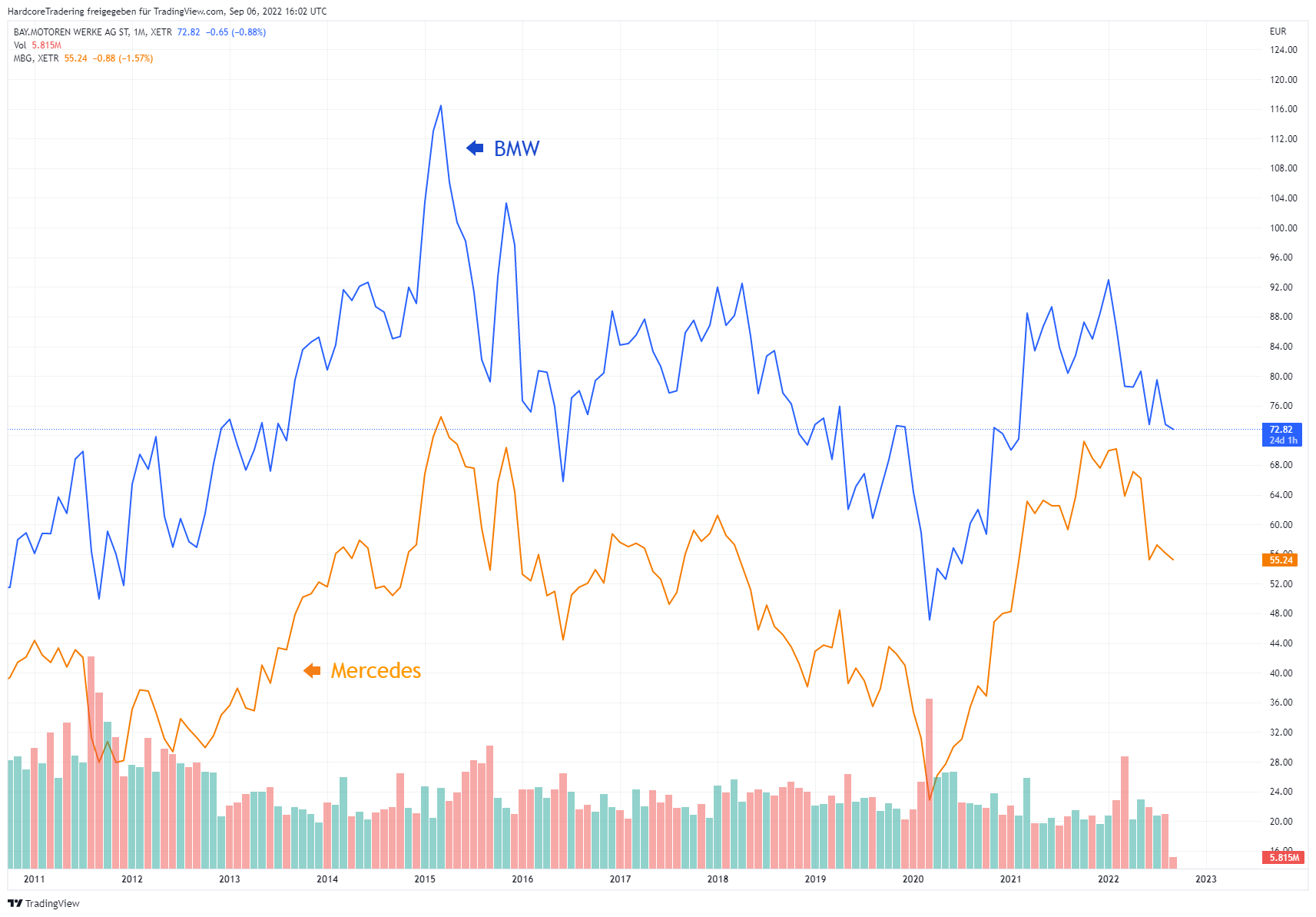

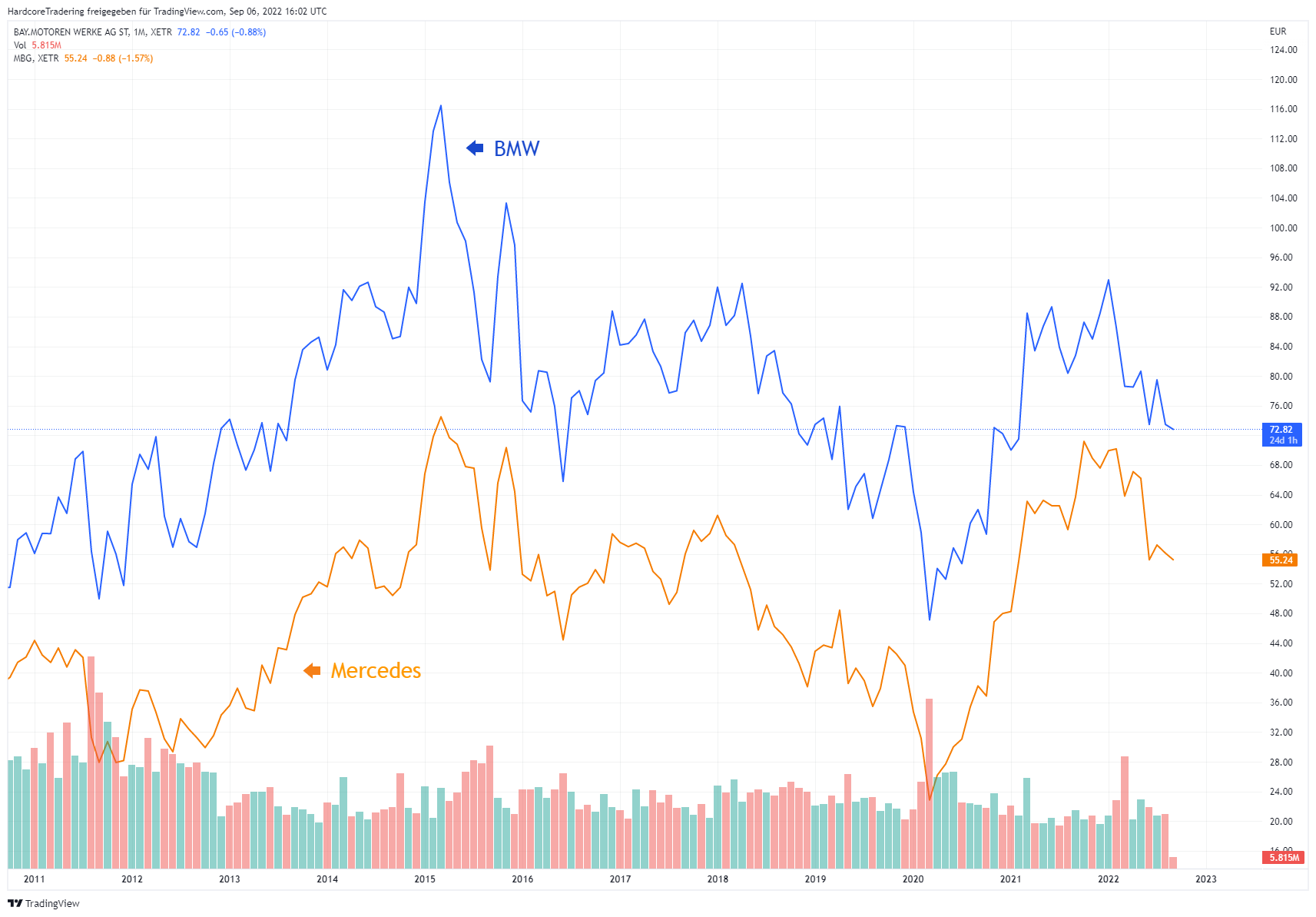

Es kommt häufig vor, dass zwei Instrumente (z.B.) Aktien zwar langfristig stark korrelieren, ihre Börsenkurse aber kurzfristig nicht voneinander abzuhängen scheinen. In einer solchen Situation ist der Kurs des einen Wert eindeutig zu hoch und der des anderen zu niedrig, als es die langfristige Korrelation vermuten ließe.

Diese Art von Abweichung wird als Divergenz bezeichnet. Viele Händler nutzen genau diese Korrelationsphasen aus. Sie hoffen, dass sich eine Divergenz im Laufe der Zeit (langfristig) auflösen wird und eröffnen während der Divergenzphase zwei Positionen gleichzeitig:

Kauf (Long) - bei einem Instrument, dessen Preis auf der Grundlage der Korrelation zu niedrig ist.

Verkauf (Short) - im Falle einer Aktie, deren Preis auf der Grundlage der Korrelation zu hoch ist.

Nach dieser Handelsmethode sollten beide Aufträge geschlossen werden, wenn die Divergenz beseitigt ist, d. h. wenn der Pearson-Korrelationskoeffizient zu seinen durchschnittlichen Werten zurückkehrt.

Wer es ganz genau wissen möchte, kann darüber mehr in diesem Video erfahren:

Das Korrelationsmatrix schafft bei DAX-Aktien einen Überblick

Wer viel in deutsche Aktien investiert und sich für die Korrelation bei Aktien interessiert, kann bei finanzen.net auf ein Korrelationsmatrix zurückgreifen. Auf der Matrix sind die Korrelationen der einzelnen Dax-Werte zueinander aufgeführt. Hier lässt sich schnell erkennen welche Aktien miteinander korrelieren und welche Aktien überhaupt nicht miteinander steigen oder fallen.

Fazit: Ergibt der Handel mit Korrelationen Sinn?

Der Handel mit Aktien oder Währungen ist in den letzten Jahren immer populärer geworden. Der normale Handel beschäftigt sich mit dem Kauf oder Verkauf eines Finanzinstruments. Da muss die richtige Richtung getroffen werden, um einen Gewinn zu erzielen. Wer Korrelationen handelt, sucht bei zwei Aktien z.B. in der gleichen Peergroup (Branche) nach Aktien, die sich in der Vergangenheit fast zu 80-90% in die gleiche Richtung entwickelt haben.

Manchmal kommt es zu größeren Verwerfungen an den Finanzmärkten, welche diese Korrelationen durcheinander bringen. Dann kann man darauf reagieren und auf eine Normalisierung spekulieren. Der große Vorteil ist wenn man z.B. BMW kauft und Daimler verkauft ist man von Marktrückgängen nicht so stark betroffen. Mit so einem Trade verdient ein Händler, egal ob es steigt oder fällt, sofern die Divergenz in den beiden Werten wieder abgebaut wird. Das Risiko ist, das sich diese Divergenz noch vergrößert.

Aktien & ETFs günstig traden bei Scalable Capital*